Ontem, tivemos mais uma decisão de juros do banco central americano, Fed, que decidiu pela alta de 0,75 ponto percentual nas taxas dos Fed Funds, chegando ao intervalo entre 3,75% – 4,00% ao ano. O aumento esperado pelo mercado foi surpreendido pelo discurso do presidente do Fed, Jerome Powell, ao afirmar que não há perspectivas para falar sobre o próximo ciclo dos juros, o corte.

Em outras palavras, o investidor deve esperar por mais aumentos de juros nas próximas reuniões, a última do ano, inclusive, que acontece no mês que vem. Além disso, o recado enaltece a perspectiva de que os juros deverão permanecer em patamar elevado por um bom tempo.

Afinal, qual patamar? Por quanto tempo até começar o ciclo de corte de juros?

Na minha análise o Fed deverá desacelerar o passo na reunião de dezembro, subindo 0,50 ponto percentual, mantendo o ritmo em fevereiro com mais uma alta de mesma magnitude e encerrando em março com mais 0,25 ponto percentual.

O patamar para onde os juros americanos estão caminhando, ou melhor, correndo, afetará a atividade econômica negativamente e consequentemente o mercado de trabalho e a inflação. Ou seja, com os juros fazendo seu pico entre 5,00%-5,25% em março do ano que vem, o arrefecimento do mercado de trabalho e da inflação nos próximos meses serão suficientes para que o Fed comece a sinalizar o corte dos juros, o mais tardar no início do segundo semestre do próximo ano, com a expectativa que termine no intervalo de 4,25-4,50%.

Os motivos para o cenário descrito acima são justificáveis: primeiro, que a inflação ao consumidor dos EUA começou seu processo de desinflação em julho deste ano e o seu ritmo dá sinais que seguirá de forma lenta, diante a segunda justificativa, um mercado de trabalho que ainda segue com sinais positivos.

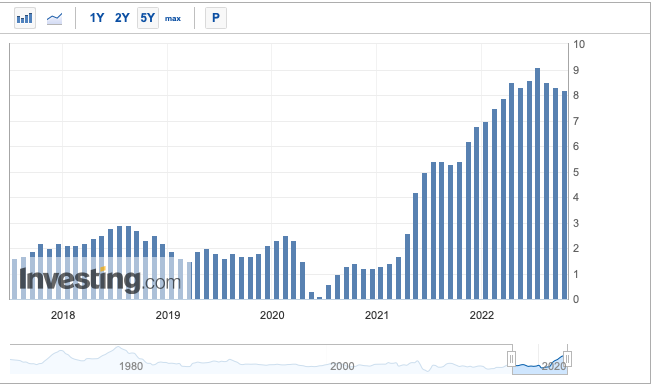

Inflação ao consumidor dos EUA (CPI acumulado de doze meses) Fonte: Investing

Ou seja, com o IPC no patamar de 8,2% acumulado em12 meses findos em setembro, com o setor de serviços como protagonista explicado pela demanda aquecida do setor, somada à pressão de reajustes salariais diante uma demanda por trabalhador maior que sua oferta, forma-se um cenário difícil para a visualização da meta da inflação de 2% perseguida pelo Fed e consequentemente o início do corte de juros no curto prazo.

O que acontece com o câmbio e os investimentos

Para o investidor, a sinalização é de um dólar forte enquanto o ciclo de alta dos juros americanos continuarem, perdendo força a partir da sinalização do fim do ciclo, possivelmente em março do próximo ano, conforme colocado acima.

Consequentemente, com a expectativa de desaceleração da atividade econômica, investidores seguirão seus olhares para empresas americanas sólidas, bons caixas, de consumo prioritário e boas pagadoras de dividendos ao longo dos próximos meses.

No curto prazo, na maior economia do mundo, os juros altos irão continuar seu ciclo, valendo a máxima de saber aproveitar as oportunidades de cada ciclo econômico nos investimentos.