0,00%

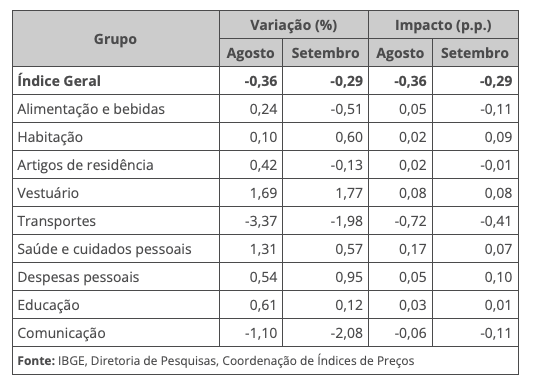

O IPCA de setembro registrou a terceira deflação consecutiva, de 0,29%, acumulando no ano alta de 4,09% e, nos últimos 12 meses, de 7,17%, abaixo dos 8,73% observados nos 12 meses imediatamente anteriores. No detalhe nos dados apresentados, o processo de desinflação segue em curso na economia brasileira corroborando para o cenário de fim da alta da Selic, hoje em 13,75%.

Ainda com os impactos da queda de preços dos combustíveis, os grupos de alimentação e comunicação também contribuíram para o recuo da cesta do IPCA, o primeiro explicado pela queda de preços do leite longa vida, 13,71%; e o segundo explicado pela deflação dos serviços de acesso à internet (-10,55%) e de telefonia, internet e tv por assinatura, recuo de 2,70% na passagem do mês.

Dos dados qualitativos, a média dos núcleos recuou de 0,66% observada em agosto para 0,41% em setembro, indicando o arrefecimento das pressões inflacionárias ao longo dos próximos meses. Além disso, a difusão recuou pelo quarto mês consecutivo, chegando a 61,54%, indicando que menos itens da cesta de inflação ao consumidor tem apresentado alta de preços. Em outras palavras, esses são dados positivos quando olhamos para a decisão de política monetária do Banco Central, fortalecendo a hipótese do fim do ciclo de alta dos juros.

Inflação e os investimentos

O cenário de inflação na economia brasileira corrobora para o processo de desinflação que continuará sendo observado pelo menos nos próximos dois trimestres, com expectativa de fechar o ano de 2022 com o IPCA em 5,50% e no próximo ano em 4,80%.

Neste cenário, os investimentos na renda fixa continuarão se beneficiando do fechamento da curva de juros, especialmente aqueles com característica de preços marcados a mercado, ou seja, com as expectativas de queda de juros futuros maior tende ser o preço do título, trazendo ganhos para o investidor que não pretende levar esses títulos até o vencimento.

Para a classe de ativos que compõem os investimentos em renda variável, como o mercado de ações, o processo de desinflação combinado com o mercado de trabalho resiliente refletem no aumento da renda real da população, contribuindo para o aumento da confiança tanto do comércio quando do consumidores, ou seja, a expectativa de que o consumo, especialmente de serviços, continue aquecido ao longo dos próximos meses beneficia as empresas do que de consumo cíclico.

Por fim, vale ressaltar que a volatilidade do mercado internacional explicada pela necessidade de aumento de juros das economias avançadas poderá ser refletida nos ativos domésticos, enaltecendo a necessidade de atenção do investidor no gerenciamento de risco neste curto e médio prazos. Contudo, os dados de inflação no Brasil assim como as expectativas para os próximos meses indicam que um novo ciclo monetário está próximo, enaltecendo as oportunidades em ambas classes de ativos, renda fixa e na renda variável.